Dies ist ein mehrteiliger Artikel. Nachdem Du im ersten Schritt einen Account für das neue Online-Portal eingerichtet und dann die Anwendung für die Quellensteuer aktiviert hast, geht es in diesem Teil darum, einen konkreten Erstattungsantrag anzulegen, um die Schweizer Quellensteuer zurückzuerhalten.

Hier kommst Du nochmal zurück zum Übersichtsartikel!

Der eigentliche Antrag, um die Schweizer Quellensteuer zurückzufordern, ist nach unseren Vorarbeiten nun viel leichter als früher geworden! Wir profitieren dabei von der einmaligen Einrichtung des Accounts und der passenden Anwendung sowie dem Onlinesystem der Schweizer Steuerbehörden.

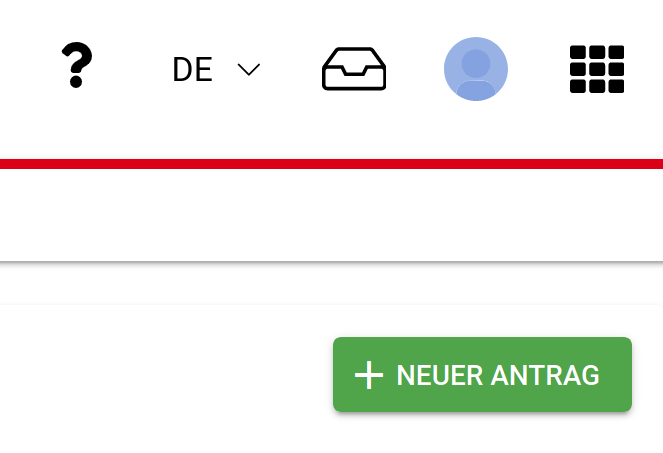

Wir können nach der Anmeldung am Portal bzw. der Anwendung einfach einen neuen Antrag anlegen. Hier ist der Link zum Portal. Nach der Anmeldung klickst Du auf das Icon „Verrechnungssteuer“ und anschließend auf den grünen Button „Neuer Antrag“ rechts oben:

Nun geht ein neuer Dialog auf, mit dessen Hilfe Du in sechs Schritten den Antrag abarbeiten kannst.

Schritt 1: Allgemeine Angaben

Im ersten Schritt bestätigst Du Deine bereits vorher erfassten persönlichen Daten. Im Zweifelsfalle können diese auch geändert, werden (bis auf das Geburtsdatum).

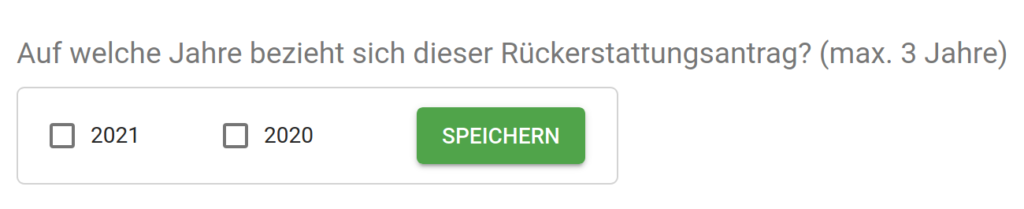

Weiter unten musst Du noch bestätigen, für welche Jahre Du eine Erstattung beantragen möchtest. Dabei geht es um das Jahr der Dividendenzahlung bzw. Zinszahlung. Wie bislang auch, kannst Du für mehrere Jahre am Stück einen Sammelantrag stellen. Maximal lassen sich für die letzten drei Jahre Rückerstattungen beantragen. Das Zusammenfassen spart Dir Zeit, Aufwand und auch Kosten für Banken + Briefversand.

Die gewählten Jahre musst Du mit dem Button „Speichern“ einmalig bestätigen Achtung: Die Jahreswahl kann im späteren Verlauf nicht mehr geändert werden!

Und nochmal zur Erinnerung: Das neue Online-Portal ist nur für Erstattungen vorgesehen, die aus Zins- oder Dividendenzahlungen aus 2020 oder später resultieren. Für Erstattungen zu Zahlungen aus 2019 oder früher muss wie bislang das papierhafte Verfahren genutzt werden.

Nachdem die Jahre ausgewählt sind, musst Du noch bestätigen, wo Du zum Zeitpunkt der Erstattung gewohnt hast. Das ist wichtig für die Bestätigung des Finanzamtes. Sofern sich Dein Wohnsitz seit der Zins- oder Dividendenzahlung nicht geändert hat, werden durch das Portal automatisch die vorerfassten Daten übernommen.

Schritt 2: Vermögenswerte

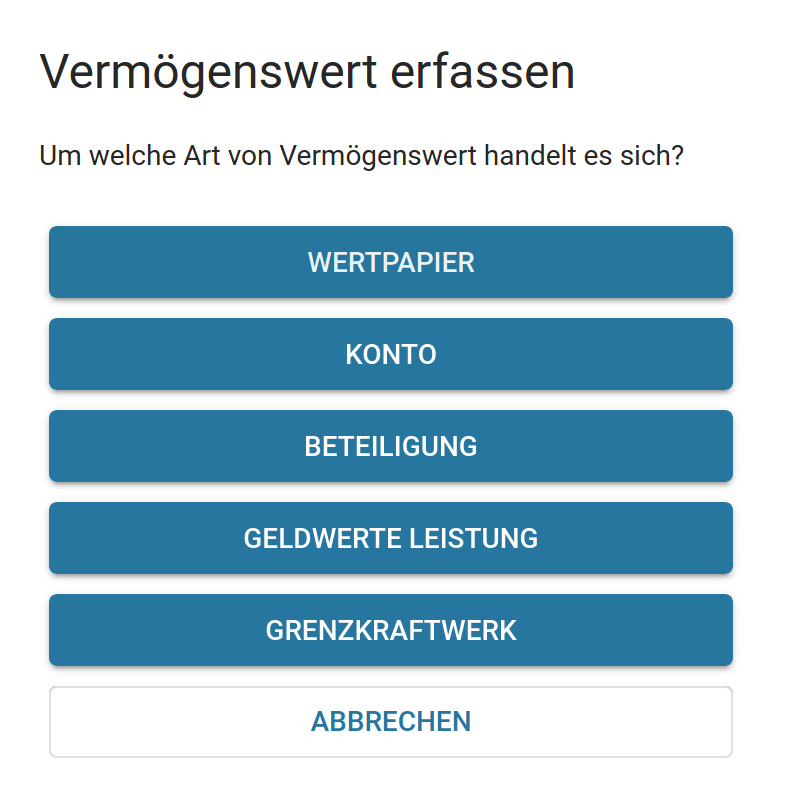

Im zweiten Schritt musst Du die Vermögenswerte erfassen, für die Du eine Steuererstattung beantragen möchtest. In der Regel werden das Wertpapiere sein, es sind aber auch andere Arten von Vermögenswerten auswählbar.

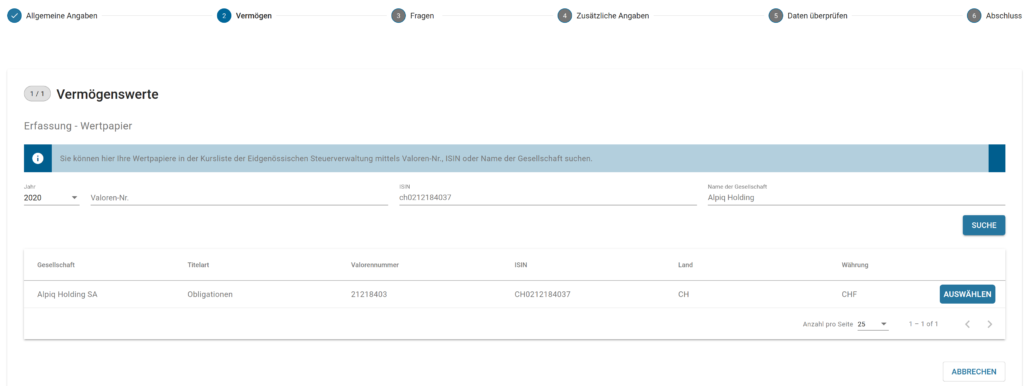

Wenn Du hier „Wertpapier“ anklickst, geht ein Suchfenster auf, mit dem Du am besten mit Hilfe der ISIN das passende Wertpapier finden kannst:

Im Beispiel oben habe ich die ISIN in das Suchfeld eingegeben, das passende Jahr links ausgewählt (2020) und auf „Suche“ geklickt. Anschließend kannst Du das Wertpapier mit „Auswählen“ für die weitere Erstattung übernehmen.

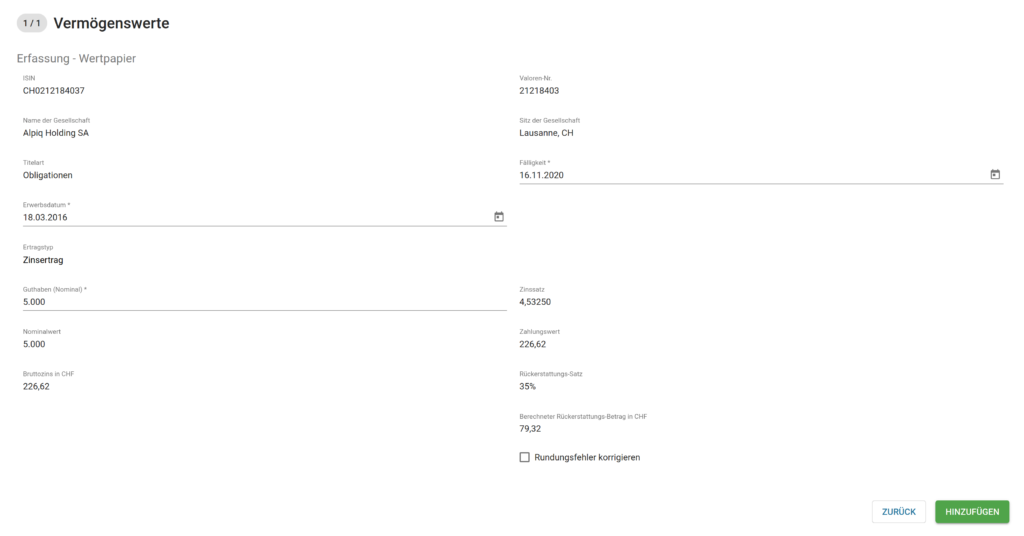

Im dann folgenden Dialog musst Du dann noch das Kaufdatum sowie das bestehende Nominalguthaben (bei Anleihen, Feld „Guthaben (nominal)“) bzw. die Anzahl der Wertpapiere (bei Aktien) eingeben.

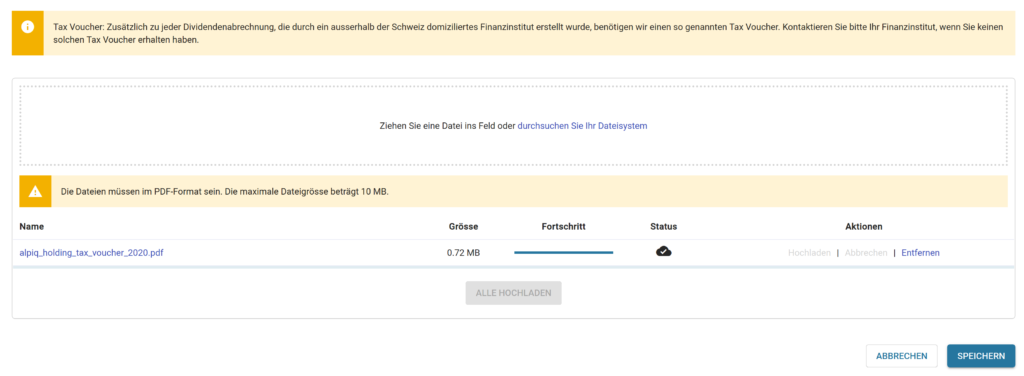

Anschließend musst Du für das jeweilige Wertpapier noch die zugehörige Dokumentation hochladen. Dabei sind zwei Dokumente beizubringen:

- Dividendenabrechnung oder Zinsabrechnung von der Bank

- Tax Voucher der Bank

Die Dividendenabrechnung oder Zinsabrechnung erhältst Du üblicherweise als PDF-Datei im Online-Banking oder klassisch als Papierausdruck. Im zweiten Fall müsstest Du den Ausdruck einscannen und als PDF-Datei abspeichern.

Den Tax Voucher musst Du bei Deiner Bank beantragen. Das kann eine Gebühr kosten – je nach Bank. Ich plane noch einen Artikel dazu, wo ich eine Übersicht über die Gebühren bei den verschiedenen Banken darstelle. Er wird üblicherweise in Papierforum zugeschickt. Den Ausdruck müsstest Du einscannen und als PDF-Datei abspeichern.

Du kannst die beiden Dateien nun hochladen. Auf den Screenshot oben siehst Du den entsprechenden Dialog. Der Upload funktioniert entweder, indem Du die entsprechende Datei via Drag-and-Drop in das gekennzeichnete Feld ziehst oder indem Du sie über den Link „durchsuchen Sie Ihr Dateisystem“ auswählst.

Anschließend musst Du den Upload über den Link „Hochladen“ starten. Im Screenshot oben ist er bereits ausgegraut, weil ich den Upload des Tax Vouchers bereits durchgeführt habe. Sobald Du beide Dateien hochgeladen hast, kannst Du den Dialog mit „Speichern“ abschließen.

Du gelangst nun zurück zur Übersicht. Jetzt ist es möglich, den Antrag für ein weiteres Jahr oder für ein anderes Wertpapier hinzuzufügen. Dabei durchläufst Du die Einzelschritte aus Schritt 2 erneut.

Sofern Du alle Wertpapiere für alle Jahre erfasst hast, geht es weiter mit Schritt 3.

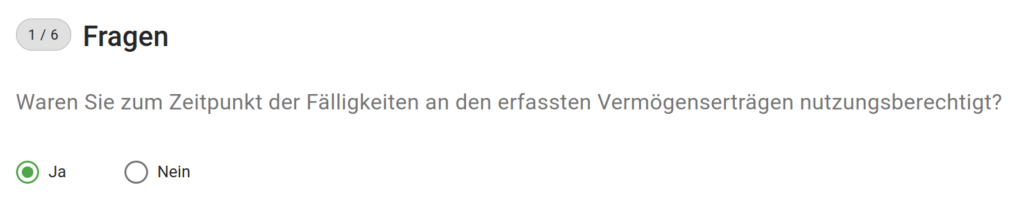

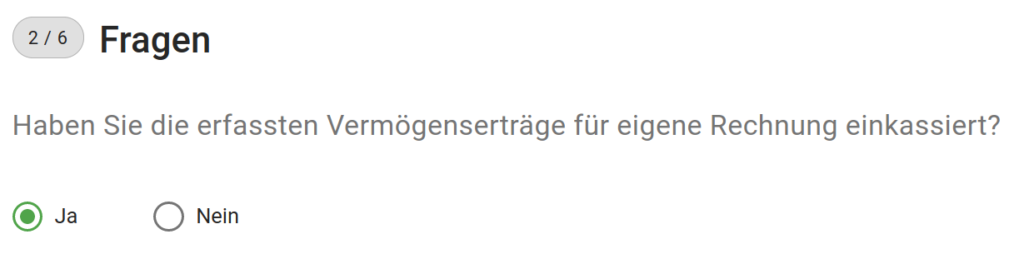

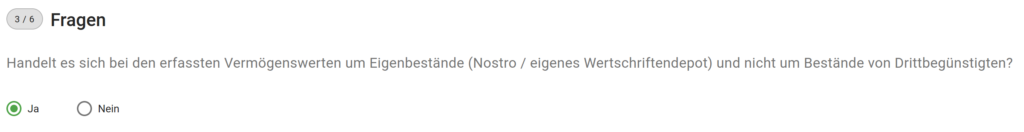

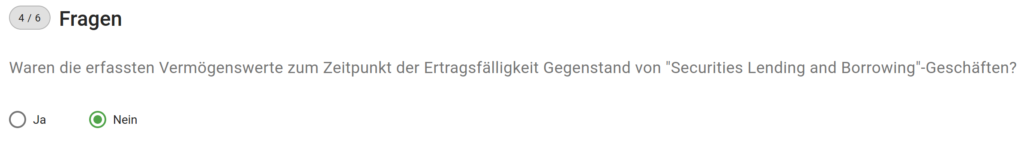

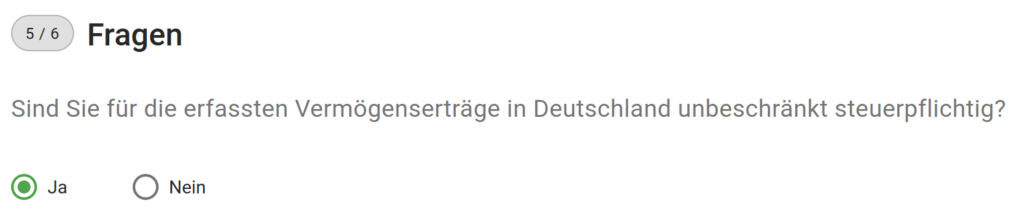

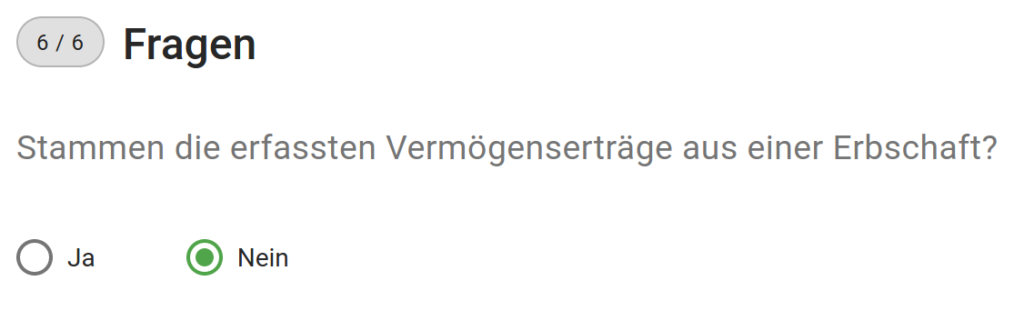

Schritt 3: Fragen

In Schritt 3 musst Du einige formale Fragen mit Ja oder Nein beantworten, die sich darauf beziehen, ob Du für die Erstattung der Schweizer Quellensteuer berechtigt bist. Bitte prüft hier Eure individuelle Situation, um die Fragen richtig beantworten zu können.

Ich bin da mit meinen Angaben wahrscheinlich der einfache Fall. Sofern man Erbe, nicht unbeschränkt steuerpflichtig in Deutschland oder ähnliche Ausnahmefälle erfüllt, müssen Begründungen angegeben oder ggfs. weitere Dokumente als Nachweis hochgeladen werden. Da ich jedoch bislang immer in den Standardfall gefallen bin, kann ich hierzu keine Erfahrungswerte über den weiteren Prozess bei der steuerlichen Abwicklung beisteuern.

Schritt 4: Zusätzliche Angaben

In Schritt 4 geht es im wesentlichen darum, die IBAN Eures Bankkontos anzugeben, auf das die Auszahlung der Schweizer Quellensteuer erfolgen soll. Außerdem musst Du eine Telefonnummer eingeben. Die weiteren Felder werden automatisch gefüllt.

Schritt 5: Daten überprüfen

In Schritt 5 zeigt Dir das Portal nochmals eine Zusammenfassung der in den vorherigen Schritten erfassten Daten an. Sofern alles korrekt ist, kannst Du zum nächsten Schritt weitergehen.

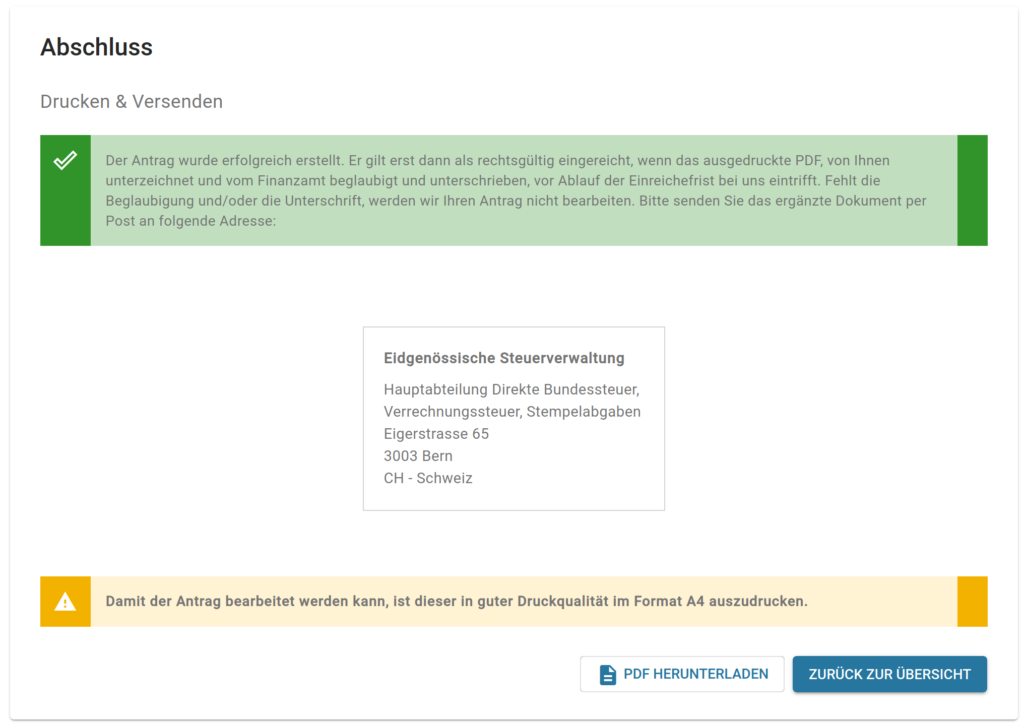

Schritt 6: Abschluss

In diesem abschließenden Schritt wird Dir nun vom Portal eine Datei zum Download angeboten:

Diese musst Du nach dem Download ausdrucken. Du hast nun alle Tätigkeiten im Online-Portal abgeschlossen und kannst die Seite schließen.

Der Ausdruck des Antrages muss von Deinem zuständigen Finanzamt unterzeichnet werden. Ich habe dazu an das Finanzamt zwei Kopien geschickt. Eine Kopie hat das Amt behalten, die andere habe ich nach einigen Tagen unterschrieben und abgestempelt zurückerhalten.

Schweizer Quellensteuer: Weiterer Verlauf

Sobald Du die unterzeichnete Kopie vom Deutschen Finanzamt zurückerhalten hast, kannst Du sie an die Schweizer Steuerverwaltung weiterleiten (siehe obige Adresse im Screenshot). Spätestens dafür musst Du das Schreiben auch unterzeichnen.

Neu ist, dass Du bei Versand an die Schweizer Behörde den Tax Voucher und die Wertpapierabrechnung nicht mehr mitschicken musst. Ich habe diese auch an das Deutsche Finanzamt nicht geschickt. Dadurch sinken die Portokosten in die Schweiz auf aktuell 1,10 Euro.

Nach einiger Zeit habe ich eine automatisch generierte Mail erhalten, dass der Antrag nun bearbeitet wurde und ich in Kürze meine Auszahlung erhalten werde. Das hat bei mir nur einige Tage gedauert, so dass die Abwicklung alles in allem sehr zügig funktioniert hat.

Die eigentliche Auszahlung hat in meinem Fall dann nochmal 3 Wochen gedauert.

Fragen oder Anmerkungen? Schreib’s mir als Kommentar!

3 Antworten auf „Schweizer Quellensteuer Rückerstattung ab 2020“

Schön ,hilfreich u. gut gemacht -wäre eigentlich Aufgabe unserer EU Behörden -die zB bei der Rückerstattung aus Frankreich gar nichts hinbekommen -EU halt …

Leider kann man im Dropdown der schweiz. Seite als frühesten Zeitpunkt (Kauf der Aktien-) 2016 angeben ? Was wenn man die Aktien früher erworben hat ?

Muss man die Steuerklärung 21 fertig haben um beim deutschen Fiamt

21 abstempeln zu können zum Versand in die Schweiz?

Wann läuft die Frist für das Jahr 2020 ab ? Ende 22 (wären drei Jahre?)

Danke Micha

Ich habe 2 Fragen:

Inning a.A. ,18.0423

1. Ich hatte das Hochladen der Bankdaten der einzelnen Dividendenanzeigen nicht durchgeführt, sondern nur die Tax-Voucher. Kann ich die Dividendenmitteilungen der Bank noch nachträglich in den bereits vorgelegten Antrag hochladen ? oder was tun ?

2. Kaufdatum der Aktien. Wenn verschiedene Nachkäufe vorgenommen wurden, welches Datum gilt ?

Vielen Dank.

K-U. WILHELM

Stand Juli 2024 sind aus den 6 nun 7 Fragen geworden.

Frage 5 lautet „Waren Sie zum Zeitpunkt der erfassten Fälligkeiten im Sinne des Doppelbesteuerungsabkommens in XYZ ansässig?“